創業計画書には何を書けばいいの?記入項目は

創業者が最初に利用を検討する融資と言えば日本政策金融公庫ですね。無担保・無保証で融資してくれる可能性がある制度ですから、なんとかして勝ち取りたいものです。審査を通す上で重要なポイントとなるのは「創業計画書」。この書類には何を書くのでしょうか。

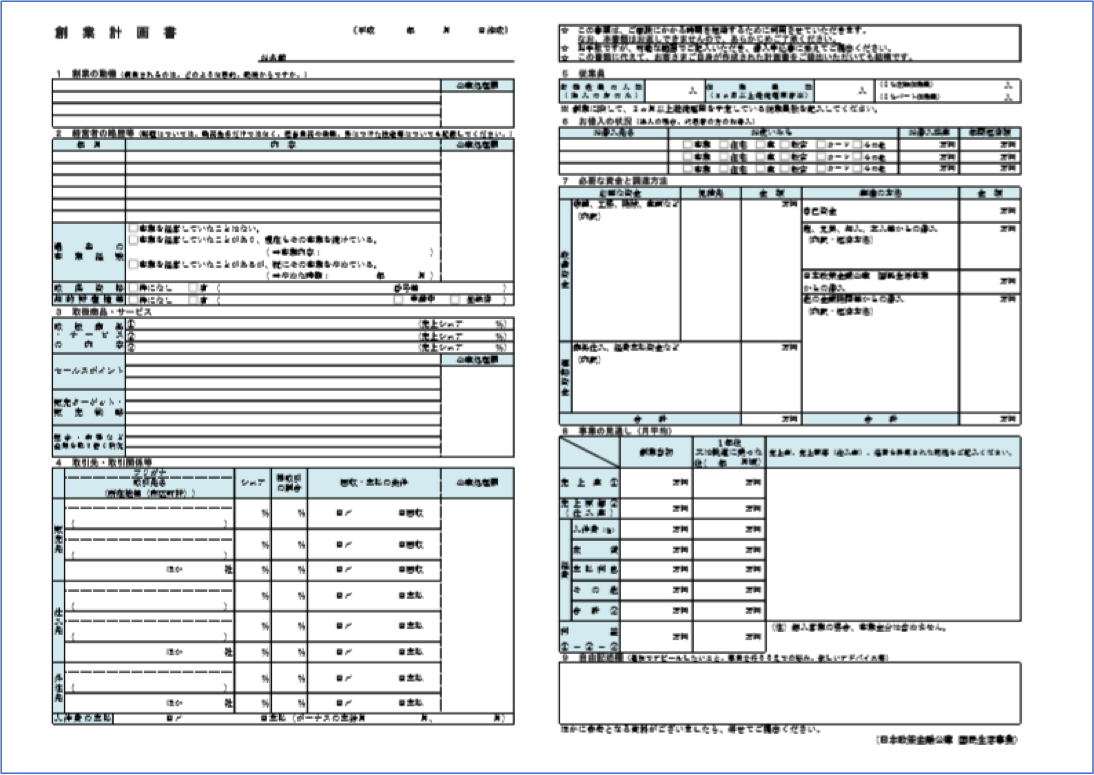

創業計画書のひな型は、日本政策金融公庫のHPからダウンロードすることが出来ます。ExcelとPDFのデータが選べます。

記入する項目は、以下の8項目です。

①創業の動機

②経営者の略歴等

③取扱商品・サービス

④取引先・取引関係等

⑤従業員

⑥お借入の状況

⑦必要な資金と調達方法

⑧事業の見通し

順番に詳しく見ていきましょう。ちなみに創業計画書の記入例もHPからダウンロードできますが、あまり良い例とは言えないようです。それを真似して書くと、審査に落ちる場合も多いですね。

①創業の動機(創業されるのは、どのような目的、動機からですか。)

創業を決意するに至った理由や事業の特徴などを書きます。フォーマットは4行分しかありませんが、足りなければ別紙を添付してもOKです。どこかのサイトから拾ったような言葉ではなく、自分の強い思いを訴えます。また事業の具体性も好まれます。事業内容の市場やターゲットを絞り、成功する根拠となる数値(その市場が伸びているというデータなど)を合わせて記入するようにしましょう。

②経営者の略歴等(略歴については、勤務先名だけではなく、担当業務や役職、身につけた技能等についても記載してください。)

創業融資の場合、過去の事業データを出すことが出来ない分、創業者の経験を大変重視します。そのため、略歴に力を入れて書きましょう。具体的な数字を出して書くことで、より説得力が増しますね(全営業100人中、年に1度1人しかもらえない社長賞を2年連続獲得した、など)。この部分が創業者の経歴書となります。年月日の記入は和暦を使用します。勤務先の名称や配属部署、経験した業務・創業する事業に関連のある経験などを詳しく記入します。なお学歴は、最終学歴もしくは創業する事業に関連する学校の情報のみでOKです。学んだ内容の記載を忘れずに。

③取扱商品・サービス

ここでは自社の取り扱う商品やサービスの中で、売り上げに占める割合が高いと予想される上位3つについて記入します。商品・サービスの価格や客単価、1ヵ月間の見込み販売数といった数字を示し、売り上げの根拠としましょう。ここがあやふやだと、真剣に事業について考えていない人、収益管理といった数字に弱い人などと思われて審査に落ちてしまいます。セールスポイントの記入欄は、自分の起こす事業がいかに他社と比べて優れているか、強みや売りを明確に訴えられるスペースです。「だから消費者に選ばれる」と言い切れるような思いを書きましょう。

④取引先・取引関係等

自社の商品・サービスを「どこから仕入れて」「誰に売るのか」「外注することがあるならどこにするのか」を、総売上額や総仕入額に占める割合や回収・支払い条件などとあわせて記入します。30%を超えるものがあれば、そこから書いていきましょう。販売先が消費者になる場合は、「一般個人」と記入します。この場合、ターゲット像を明確に記入する必要があります。販売先や仕入れ先との間に既に契約書や注文書がある場合はそのコピーを一緒に提出するといいですね。人を雇う場合には、人件費の締日・支払日を記入します。

⑤従業員

従業員を雇う場合には、その見込み人数を記入します。

⑥お借入の状況(法人の場合、代表者の方のお借入)

住宅ローンや自動車ローンなど、個人で借り入れしているものについて記入します。「お借入残高」には創業計画書を記入した段階の残額を、「年間返済額」には1年間に返済する総額(金額不定の場合は次の1年間で返済する予定の金額)を記入しましょう。

⑦必要な資金と調達方法

ここでは「事業で使うために必要な資金の詳細(設備資金・運用資金)」と「その必要資金をどうやって準備するのか」を記入します。設備資金として、例えば店舗を持つなら「内装・外装工事費」や「光熱費」「設備費」などがかかりますね。運転資金としては「商品の仕入れ」「設備リース費」「広告宣伝費」などが考えられます。これらの見積もりをとって、創業計画書と一緒に提出します。調達方法の欄には「自己資金額」や身内などから借りるお金があればその費用や返済金額・回数など、また申込する日本政策金融公庫への希望借入額・返済回数などを記入します。これらの合計金額が「必要な資金」と「調達方法」で合致すればOKです。

⑧事業の見通し(月平均)

ここは、融資担当者が最も重要視するところなのでしっかり書き込みましょう。月平均の売上高や原価、経費詳細について「創業当初」と「軌道に乗った後」で記入します。ざっくりした損益計算書になりますね。軌道に乗るのがいつになるのかは記入者が決めていいのですが、返済がスタートする半年後には利益が出ていないと返済できない=融資できない、となってしまうため、半年後を記入するようにしましょう。すべて計算した結果で出た利益から借入金を返済することになりますので、利益が返済額を下回っていた場合は考え直す必要があります。また計算した過程はこの数値を出すための根拠資料になりますので、右側の「根拠」の欄に記入していきます。

審査に通過するためのポイントはたった5つ!

融資は創業前後が一番通りやすいと言われています。それは、政府系銀行である日本政策金融公庫が創業をバックアップしているから。なんとかこの融資の審査を通過するために気にすべきポイントはたったの5つです!それは一体何でしょうか。

①資金の準備がされていること

融資に自己資金要件がないからといって自己資金がゼロだったり、審査の際に提出する通帳に不明な点があったりすると「本当に本気で創業して成功するつもりがあるのか」と疑われてしまいます。

②滞納しているものがないこと

税金やローンなど「支払うべきものが支払われていない」ことがあると、「創業融資の資金を滞納金の返済に使うのでは」「創業融資も返済が延滞していくのではないか」と怪しまれます。お金に関しては常にクリーンな状態にしておきましょう。

③創業事業の経験があること

まったくの未経験や前職・現職との関連性がまったくないと、成功する可能性は低いと見られます。経験がない場合には、せめてその業界で半年~1年間程度アルバイトでもいいので体験する必要があります。

④数字の根拠があること

創業計画書には多くの見込み数字を記入しますが、それらにきちんと説明できる根拠がないと「ただの絵空事」だと判断されてしまいます。

⑤いきなり大きな借入希望額ではないこと

これから事業を起こすのに、いきなり「1,000万円の借入希望」は難しいようです。大きな金額がどうしても必要な場合は、専門家のサポートを受けて十分に対策を練りましょう。

迷ったら参考にするのはコレ!

どうしても書く内容や書き方に迷ったら、日本政策金融公庫HPに「創業の手引、創業のポイント集」がありますので、参考にして下さい。業種別の参考資料もあるので、当てはまる業種の創業であれば価値があると思います。また専門家のサポートを受けることも融資獲得の確率が上がるのでオススメします。